4 ขั้นตอนวางแผนการเงิน เพื่อเกษียณอย่างมั่นคง

ทุกคนในช่วงบั้นปลายของชีวิตก็ล้วนแต่ต้องการความสุข ความสบาย หลังจากที่ทำงานหนักมาตลอดจนเกษียณ แต่ทราบไหมครับว่าในปัจจุบันมีกี่คนที่จะสามารถเกษียณได้อย่างสบาย ไร้กังวล คำตอบคือน้อยกว่า 15% ของคนที่กำลังจะเกษียณอายุทั้งหมด ที่เป็นแบบนี้ก็เพราะว่าคนส่วนใหญ่ไม่ได้มีการวางแผนการเกษียณที่ดีพอเสียตั้งแต่แรก คนส่วนใหญ่อ่านถึงตรงนี้ คงคิดต่อแล้วว่าเราได้เตรียมการอะไรแล้วหรือยัง ซึ่งหลายคนอาจจะเหลือเวลาในการเก็บเงินแค่ประมาณ 10-20 ปีเท่านั้น หลายคนคงคิดว่าแล้วจะทำอย่างไรดี วันนี้เรามาเตรียมความพร้อมก่อนเกษียณเพื่อจะมีเงินเกษียณที่เพียงพอและพอเพียงให้เราไม่ต้องลำบากกันครับ

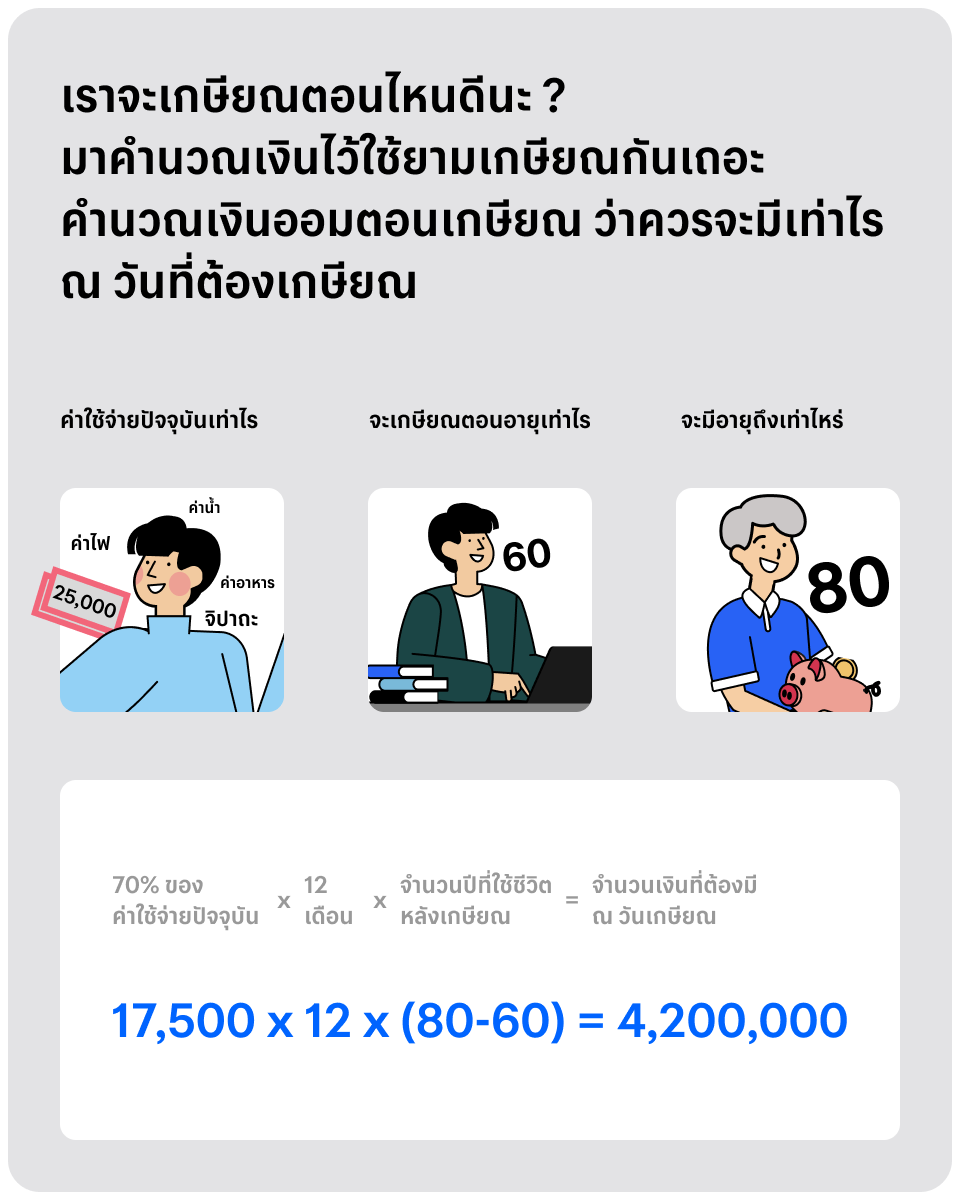

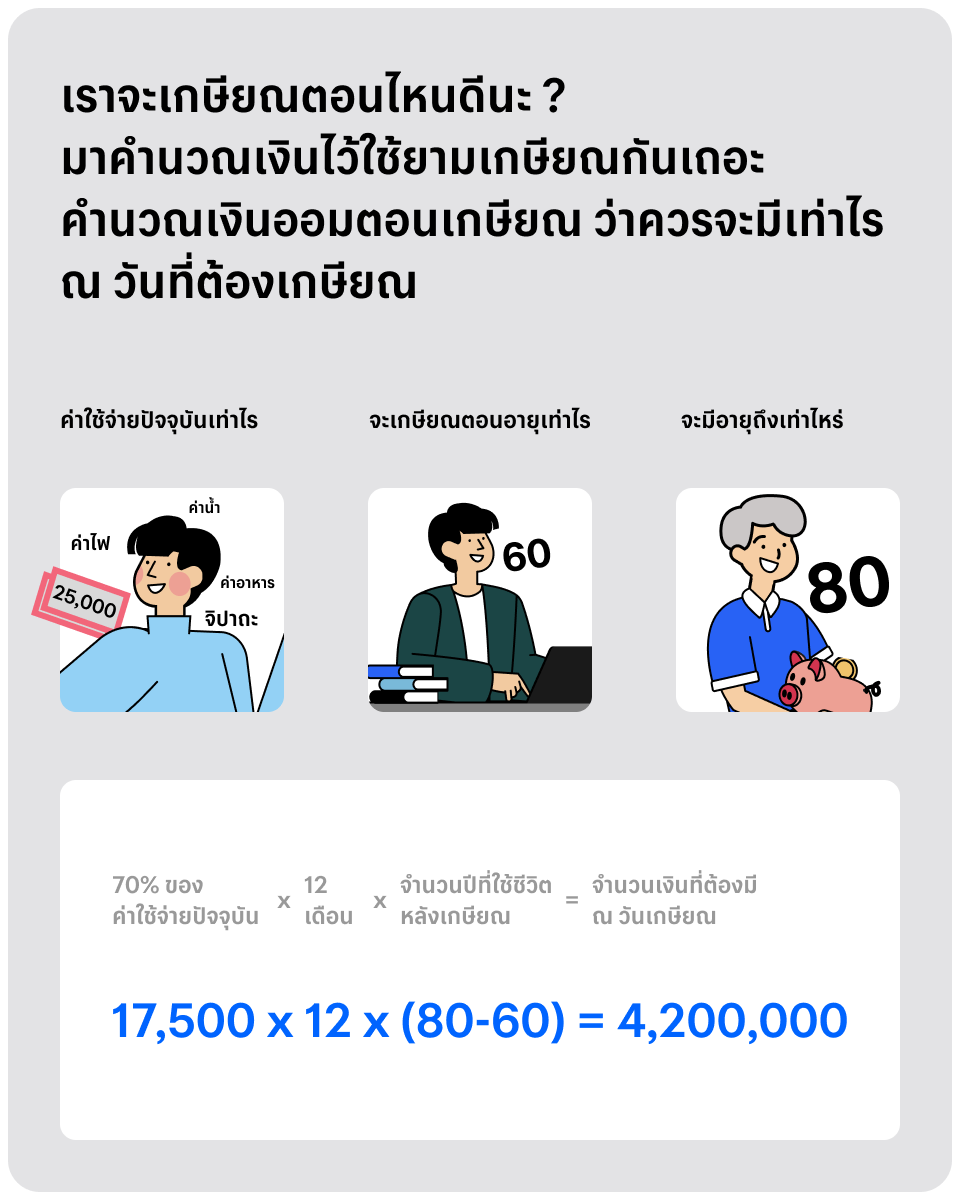

1. คำนวณเงินออมตอนเกษียณ ว่าเราควรจะมีเท่าไหร่ ณ วันที่ต้องเกษียณ

แค่ลองประมาณค่าใช้จ่ายต่อเดือนหลังเกษียณ (70% ของค่าใช้จ่ายปัจจุบัน*) x 12 เดือน เพื่อคิดเป็นค่าใช้จ่ายต่อปี และจากนั้นก็คูณด้วยจำนวนปีที่คาดว่าจะมีชีวิตอยู่หลังเกษียณ เพียงเท่านี้เราก็จะได้จำนวนเงินออมที่ต้องมี ณ วันที่เกษียณ

(70% ของค่าใช้จ่ายปัจจุบัน) x 12 x จำนวนปีหลังเกษียณ = จำนวนเงินที่ต้องมี ณ วันเกษียณ

ยกตัวอย่างเช่น เราตั้งเป้าไว้ว่าจะเกษียณตอนอายุ 60 ปี และคาดว่าจะมีชีวิตอยู่หลังเกษียณอายุไปอีก 20 ปี (อายุ 80) โดยเรามีค่าใช้จ่ายปัจจุบันอยู่ที่ 25,000 บาทต่อเดือน ค่าใช้จ่ายหลังเกษียณก็จะเท่ากับ 17,500 บาทต่อเดือน (70% x 25,000) หรือ 210,000 บาทต่อปี จากนั้นก็คูณกับจำนวนปีที่คาดว่าจะใช้ชีวิตหลังเกษียณอายุ หรือ 210,000 x 20 ปี ก็จะออกมาเป็นเงินเกษียณคือ 4,200,000 บาท

*ที่มา: TSI Thailand

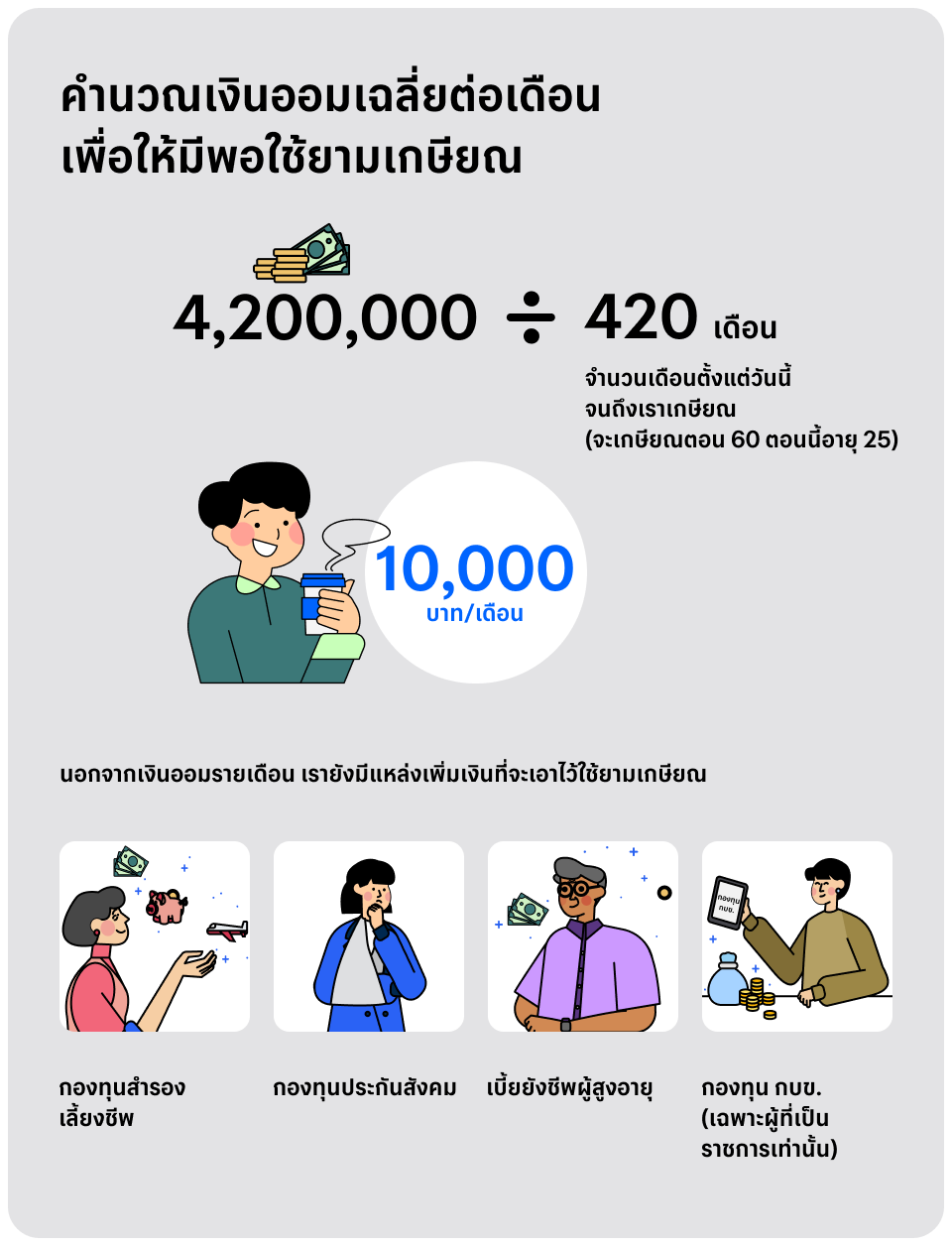

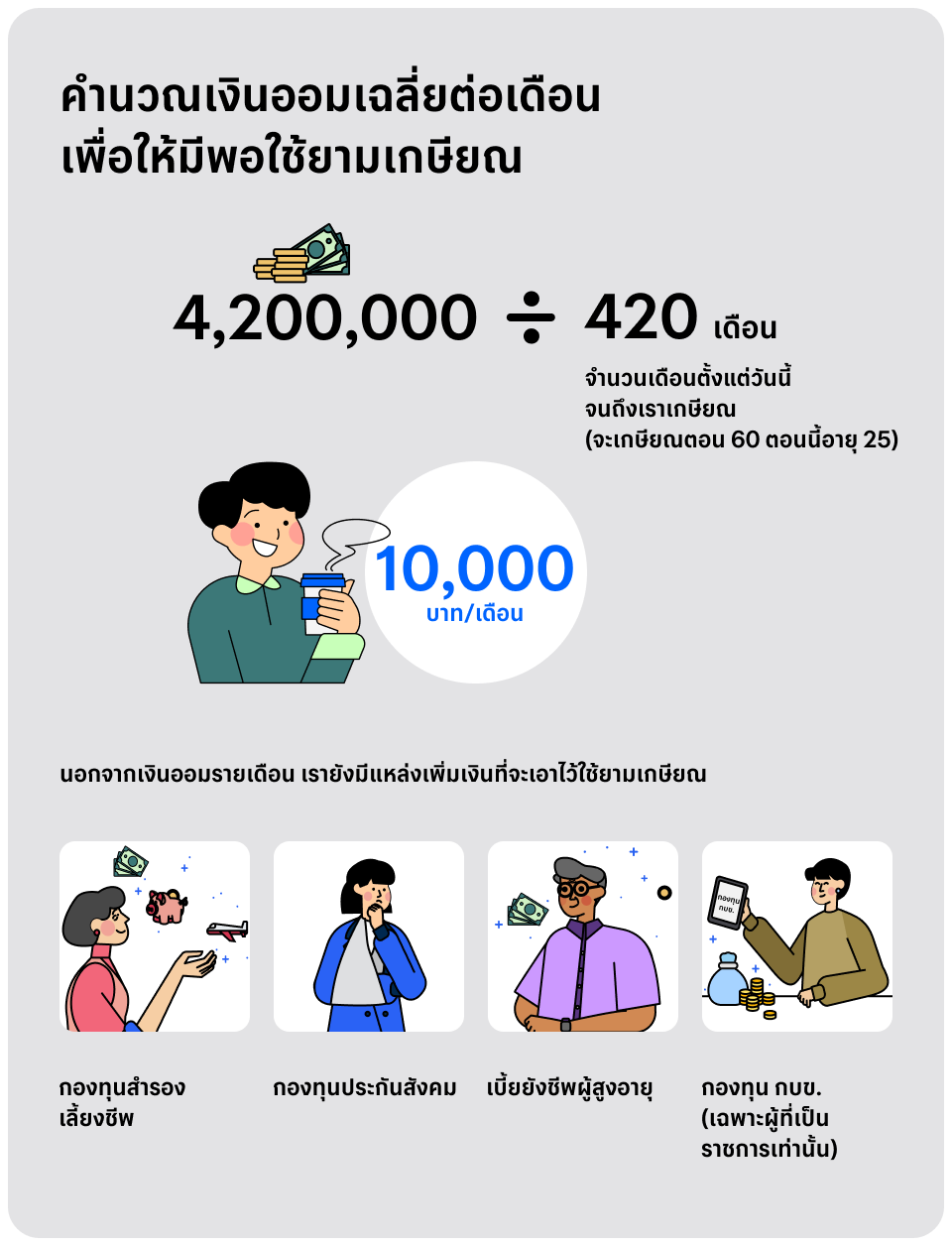

2. คำนวณเงินออมเฉลี่ยต่อเดือน เพื่อให้มีพอใช้ยามเกษียณ

ต่อมาเมื่อเราได้เงินเกษียณเป็นที่เรียบร้อย เราก็มาดูว่าเราจะต้องเก็บเงินต่อเดือนเท่าไหร่ อันนี้ก็ง่ายๆ เพียงแค่เอาเงินเกษียณที่คำนวณได้จากข้อที่ 1 มาตั้ง แล้วหารด้วยจำนวนเดือนตั้งแต่วันนี้จนถึงเมื่อเราเกษียณ

จำนวนเงินที่ต้องมี ณ วันเกษียณ/จำนวนเดือนตั้งแต่วันนี้จนถึงเราเกษียณ

ยกตัวอย่างเช่น เงินเกษียณที่ต้องการ = 4,200,000 บาท และสมมติว่าเราอายุ 25 ปี หรือมีเวลาอีก 420 เดือน (35 ปี) ก่อนเกษียณ ดังนั้นเราจะต้องเก็บเงินต่อเดือนประมาณ (4,200,000/420) = 10,000 บาท ซึ่งเป็นตัวเลขที่ค่อนข้างสูงทีเดียว ทั้งนี้ก็เพราะว่า เราเก็บเงินเพียงอย่างเดียว ไม่ได้ลงทุน หรือทำเงินให้งอกเงยขึ้น แต่ถ้าเราเริ่มลงทุนเมื่อไหร่ เราก็มีโอกาสที่จะได้เงินเพิ่มขึ้น

ยกตัวอย่างเช่น ถ้าเราลงทุนด้วยเงิน 1,000 บาททุกเดือน กับกองทุนรวมที่ให้ผลตอบแทนเฉลี่ย 4% ต่อปี ในระยะเวลา 35 ปี ก็จะมีเงินถึง 883,827 บาท และถ้าเราเพิ่มเป็นเก็บเดือนละ 5,000 บาททุกเดือน ก็แค่เอาเลข 5 ไปคูณกับ 883,827 ก็จะได้สูงถึง 4,419,135 บาท จะเห็นได้ว่ากาลงทุนทำให้เราเก็บเงินลดลงครึ่งนึง แต่กลับบรรลุเป้าหมายเกษียณเป็นที่เรียบร้อยแล้ว

ยิ่งมีเวลาออมมากเท่าไหร่เราก็ยิ่งมีโอกาสที่จะเกษียณได้ง่ายขึ้นเท่านั้น และถ้าเราหาผลตอบแทนจากการลงทุนที่ดีได้ ก็จะยิ่งทำให้เรามีเงินเกษียณที่มากขึ้นไปอีก หรือเราสามารถเกษียณรวย เกษียณเร็วได้นั่นเอง

คราวนี้เมื่อได้เงินที่ต้องออมในแต่ละเดือนแล้ว จากนั้นก็มาสำรวจกันว่า เรายังจะได้เงินเพิ่มที่จะเก็บไว้ใช้ยามเกษียณมาจากที่ไหนบ้าง ไม่ว่าจะเป็น

- เงินจากกองทุนสำรองเลี้ยงชีพ

- เงินจากกองทุนประกันสังคม ซึ่งถ้าเราจ่ายเงินสมทบเข้ากองทุนมา 15 ปี พออายุ 55 ปี ก็จะได้รับเงินบำนาญชราภาพ ซึ่งถ้ายิ่งทำงานเกิน 15 ปี

ก็มีโอกาสได้เงินที่มากขึ้นไปด้วย

- เงินจากกองทุน กบข. สำหรับผู้ที่เป็นราชการ

- เบี้ยยังชีพผู้สูงอายุ 600 บาทต่อเดือน

3. แบ่งเงินออมเกษียณไปลงทุนเพื่อให้งอกเงย

หากคิดอย่างรอบคอบแล้ว เงินออมเกษียณนั้นควรแบ่งไปลงทุนตามความเสี่ยงที่ยอมรับได้ในแต่ละช่วงอายุกันด้วย เพื่อให้มีโอกาสรับผลตอบแทน

ที่ชนะเงินเฟ้อ แล้วจะได้เกษียณแบบชิลๆ ยกตัวอย่างเช่น

การลงทุนใน

กองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF ซึ่งถือว่าเป็นตัวหลักในเรื่องของแหล่งเงินเกษียณเลยก็ว่าได้ เพราะกองทุนรวม RMF นั้นจะต้อง

ลงทุนอย่างต่อเนื่องไม่น้อยกว่า 5 ปี และต้องลงทุนไปจนถึงอายุ 55 ปี ทำให้เรามีวินัยในการลงทุน และข้อดีอีกอย่างของ RMF ก็คือเราสามารถ

สับเปลี่ยนการลงทุนจากความเสี่ยงสูงไปยังความเสี่ยงต่ำได้ ระหว่างหน่วยลงทุนของกองทุนรวม RMF ซึ่งมีหลากหลายประเภทให้เราเลือกได้

ตามต้องการ ซึ่งวิธีนี้จะเหมาะกับการจัดพอร์ตการลงทุน โดยลดความเสี่ยงลงเมื่อใกล้เกษียณ

นอกจาก RMF แล้ว ยังมีกองทุนรวมประเภทอื่นที่น่าสนใจให้ลงทุนเพื่อต่อยอดเงินเกษียณให้งอกเงยได้ดีแต่ความเสี่ยงไม่สูงมากนัก เช่น

กองทุนรวม B-SENIOR ซึ่งเมื่อลงทุนแล้ว ก็สามารถเลือกได้ว่าจะทยอยรับเงินกลับคืนอย่างสม่ำเสมอตามระยะเวลา หรือจะรับเป็นครั้งคราวก็ได้

หลายๆ ท่านอาจจะบ่นว่า ไม่ค่อยได้สนใจเรื่องลงทุน และอาจชอบแบบที่ไม่ต้องเสี่ยงเยอะ เราก็ยังมีตัวเลือกเพิ่มเติม เช่น ประกันชีวิต สมาร์ทเฟิสต์ ซึ่งถึงแม้ว่าผลตอบแทนจะไม่มากเท่ากับกองทุน แต่การทำประกันแบบนี้ก็มีข้อดีหลายข้อ หลักๆ ก็คือ ช่วยให้เราเตรียมพร้อมไว้อย่างมั่นใจ ได้รับ

เงินคืนตามที่แบบประกันการันตีให้ พร้อมผลตอบแทนคุ้มค่า และยังได้ความคุ้มครองชีวิต และสิทธิลดหย่อนภาษีอีกด้วย

4. วางแผนและสำรองค่าใช้จ่ายด้านสุขภาพหลังเกษียณ

ค่าใช้จ่ายด้านรักษาพยาบาลนั้น มักจะเพิ่มมากขึ้นทุกๆ ปี และยิ่งปีท้ายๆ ของการเกษียณ จะยิ่งเพิ่มขึ้นเป็นเงาตามตัว ว่ากันว่าประมาณ 60-70%

ของเงินในแต่ละเดือนนั้น คือค่ารักษาพยาบาล ดังนั้น ในช่วงที่อายุยังไม่มาก เราก็ควรที่จะวางแผนหรือสำรองค่าใช้จ่ายด้านรักษาพยาบาลไว้ เช่น

การทำ

ประกันสุขภาพ เนื่องจากค่าเบี้ยประกันยังไม่แพง และช่วยลดค่าใช้จ่ายได้ดี ถ้าเรารอให้ป่วยก่อนที่จะเตรียมพร้อมไว้ ก็จะทำให้เราต้องเสียเงินมากกว่าการวางแผนและสำรองเงินไว้

การวางแผนเกษียณนั้น อาจจะต้องใช้เวลาหลายปี แต่ถ้าเรามีวินัยทางการเงินรับรองว่าไม่ยาก ยิ่งเรารู้จักแบ่งเงินมาลงทุน ยิ่งเริ่มต้นเร็วเท่าไหร่ ก็ยิ่งเกษียณเร็วขึ้นเท่านั้น และถ้าเราเกษียณเร็ว และเกษียณได้อย่างมีสุขภาพทางการเงินที่ดี ก็มีโอกาสได้พักผ่อน หรือท่องเที่ยวไปยังที่ต่างๆ ในขณะที่ยังแข็งแรง มีสุขภาพที่ดีอยู่ ดังนั้นเรามาเริ่มต้นวางแผนเกษียณกันตั้งแต่วันนี้